07.04.2022

Что такое шорт и лонг на фондовом рынке

Время прочтения 4 минуты

На акциях зарабатывают двумя способами. Первый — покупают дешевле, а через время продают дороже. Такие сделки называются лонгом. Второй — продают акции, которые не покупали. Эти операции называются короткой продажей или шортом. Разберемся подробнее.

Что такое шорт и лонг

Лонг (англ. «длинный») и шорт (англ. «короткий») — биржевые термины, которые появились на товарном рынке.

Лонг — покупка актива с целью продать его дороже. В такой сделке вы являетесь реальным владельцем бумаг.

Допустим, трейдер купил акции Московской биржи по 130 рублей, чтобы дождаться роста и продать их по 150 рублей. Если акции выросли, трейдер получит 20 рублей чистой прибыли с каждой акции. Если бумаги упадут в цене — трейдер уйдет в убыток.

Шорт — заработок на снижении стоимости актива без его покупки. Для создания позиции брокер дает трейдеру бумаги другого акционера. По сути, берет займ у Богдана и передает Ибрагиму. Реальным владельцем остается Богдан, а Ибрагим получает их в пользование.

Например, трейдер считает, что в ближайшее время акции Московской биржи подешевеют. Он берет 100 бумаг в долг у брокера по цене 130 рублей за штуку и сразу продает, а деньги забирает себе.

130 рублей * 100 = 13 000 рублей

Примеры сделок шорт и лонг на фондовом рынке

Лонг. Чтобы открыть позицию в терминале, выберите нужную акцию и объем покупки, нажмите «Купить».

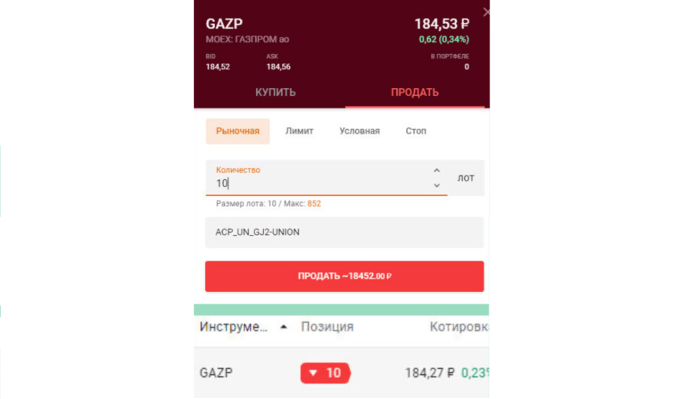

С баланса спишется сумма инвестиции, акции зачислятся в портфель. Например, купив 10 лотов акций «Газпрома» (GAZP) по 184 рубля за акцию, трейдер заплатит 18 400 рублей.

Покупка 10 акций «Газпрома» (GAZP) по 184 рубля за акцию. Сумма сделки — 18 400 рублей

Когда трейдер захочет закрыть сделку — продаст бумаги и зафиксирует прибыль или убыток.

Учебный курс Акции и как их выбрать» от Школы Мосбиржи.

Шорт. Открывается как и длинная, но вместо «Купить» нажимайте «Продать».

Риски лонгов и шортов

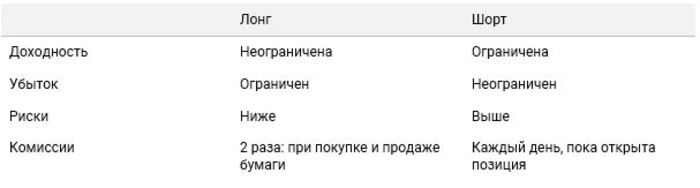

В длинных позициях трейдер рискует только вложенной суммой, максимальная прибыль не ограничена. Например, при покупке акции за 500 рублей, человек потеряет максимум, если компания обанкротится. Если компания крупная — такой риск минимален.

При этом акция может вырасти в десятки и сотни раз. Например, с 2000 по 2022 год акции Сбербанка подорожали почти в 200 раз.

В коротких позициях трейдер риски больше. Во-первых, брокер дает акции в кредит и списывает комиссию за открытую позицию. Во-вторых, прибыль в шорте ограничена.

Допустим, трейдер шортит акции «Х» по 100 рублей. Максимальная прибыль — 184 рубля с акции, если компания обанкротится. А убыток не ограничен: пока акция будет расти, тем больше будет терять трейдер.

Особенности шорт-сделки

Брокер принудительно закрывает позиции. Такое случается, если бумаги растут, а денег трейдера не хватает для выкупа бумаг.

Например, у человека есть 50 000 рублей, а шорт открыт на 100 акций объемом 30 000 рублей по 300 рублей за штуку. Общий баланс счета — 80 000 рублей.

Если цена акции превысит 900 рублей за штуку, человек не сможет выкупить бумаги, которые взял в кредит. Чтобы не потерять деньги, брокер принудительно закроет сделку при цене 900 рублей за акцию и спишет с трейдера деньги. Принудительное закрытие называется маржин коллом.

Не все акции можно шортить. В 2022 году на Московской бирже торгуются 1 180 акций. Покупать можно любые, но шортить только те, которые разрешает брокер. У каждого свой список, в основном в нем самые ликвидные бумаги — голубые фишки.

Нельзя открывать шорт перед отсечкой под дивиденды. После даты отсечки и выплаты прибыли инвесторам, образуется дивидендный гэп: цена бумаг падает на сумму выплаченных дивидендов.

❌ Если открыть шорт до отсечки и дивидендов — точно заработаешь. На самом деле со счета снимется сумма дивиденда вместе с налогом на него и прибыли не получится.

Дело в том, что компании выплачивают дивиденды брокеру, а тот распределяет их между инвесторами. Так как в шорте трейдер акциями не владеет — дивиденды ему выплатить не могут.

Заплатить их могут только реальному владельцу, у которого брокер взял заем. Поэтому брокер снимает сумму дивиденда вместе с налогом со счета трейдера и перечисляет деньги реальному акционеру.

Некоторые брокеры принудительно закрывают шорты перед дивидендной отсечкой или временно запрещают выставлять их в торговом терминале.

Повторим

1. Лонг, длинная позиция — торговля на повышение. Человек заработает, если актив вырастет в цене. Потеряет, если стоимость актива снизится.

2. Шорт, короткая позиция — торговля на понижение. Трейдер заработает, если актив подешевеет. Если бумаги вырастут в цене — разницу придется доплачивать своими деньгами.

3. Лонг и шорт открываются в один клик в торговом терминале или мобильном приложении. Для длинной позиции жмем «купить», для короткой — «продать».

4. Шорт рискованнее лонга. В короткой позиции прибыль ограничена, а убыток — нет. В длинной позиции наоборот.

5. За открытие лонга и шорта взимается комиссия. У каждого брокера своя комиссия.

6. Не все акции можно шортить. У каждого брокера свои ограничения.

7. Дивидендный гэп использовать нельзя. Обычно брокеры закрывают шорты перед дивидендной отсечкой или запрещают выставлять их в торговом терминале.